11月23日消息,Growatt于近期通过港交所聆讯,瑞信、中金公司为联席保荐人。根据公告,公司是全球领先的分布式能源解决方案提供商。

Growatt专注光伏、储能逆变器销售,半年赚了近4亿

Growatt于2011年在中国深圳成立,公司是全球第一批实现光储充一体商业运用的公司之一。公司设计、研发、制造光伏逆变器、储能系统、智能能源管理系统及其他,并通过领先的销售渠道触达全球家庭及工商业用户。截至目前,公司业务横跨180多个国家和地区,拥有全球约170万名家庭及工商业终端用户。

根据弗若斯特沙利文的资料,于2021年,按以容量计的出货量计,Growatt为全球第三大光伏逆变器供货商,占有6.8%的市场份额,公司同样为全球最大型户用光伏逆变器供货商,占有19.9%的市场份额。此外,公司还是全球第六大储能逆变器供货商,占有6.4%的市场份额,公司是全球最大型用户侧储能逆变器供货商,占有13.8%的市场份额。

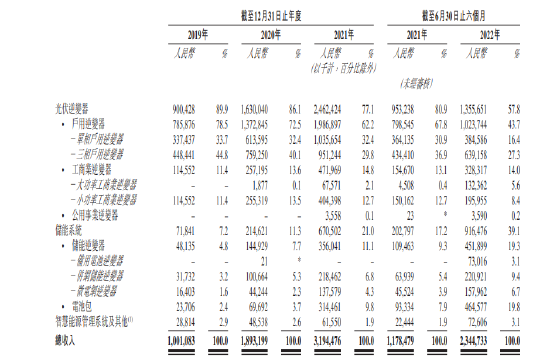

业务模式来看,Growatt产品主要包括光伏逆变器、储能系统、以及智能能源管理系统及其他,三者分别占公司2021年总收入的77.1%、21.0%及1.9%。根据招股书,公司收入主要来自销售光伏逆变器及储能系统,其中,2022年中期光伏逆变器收入占比57.8%,储能逆变器收入占比39.1%;不过就在2021年底,公司光伏逆变器收入还高达77.1%,而储能逆变器占比只有21%。

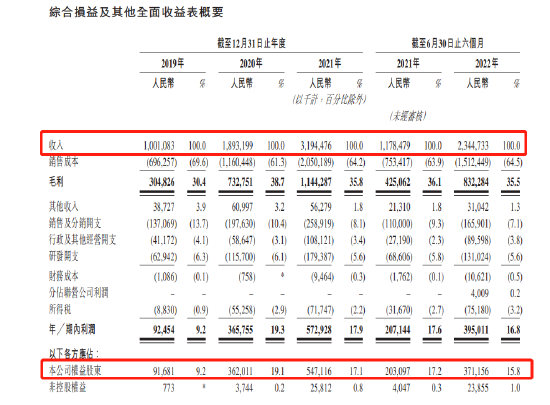

业绩来看,公司2019年至2021年分别实现收入10.01亿、18.93亿元以及31.94亿元,2022年中期公司实现收入23.45亿元,同比增长翻倍;对应公司归母净利来看,公司分别实现净利9168万元、3.62亿元、5.47亿元以及3.71亿元,毛利率为35.5%。

通过销售光伏及储能逆变器等一揽子布局,Growatt认为公司未来前景广阔:全球电气化趋势不断演进,进一步带来新能源、储能、电动车、智能电网等的深层次联动, 以真正实现绿色经济增长与发展。

根据弗若斯特沙利文的资料,可持续能源占全球电力装机容量的百分比预计将从2021年的39.0%大幅增至2050年的74.0%。一方面,家庭及工商业终端用户的太阳能渗透率合计从2017年的4.1%增至2021年的10.6%,并预计进一步在2026年增至27%。另一方面,储能变得更加重要。根据弗若斯特沙利文的资料,未来5年新增储能装机容量预计复合年增长率将超过80%。

议价能力差,存货激增,预付款飙升

不过,和公司招股书宣传一片向好不同的是,公司存在市场竞争激烈、研发投入下降、现金流状况转差、原材料供应、存货激增等一系列问题。

首先,虽然古瑞瓦特光伏逆变器和储能逆变器市场份额突出,但公司面临激烈的头部竞争,根据弗若斯特沙利文的资料,于2021年,全球光伏逆变器的总出货量达到约 210.4千兆瓦前五大公司占全球总出货量约66.9%,而古瑞瓦特份额只有6.8%;前五大公司约占用户 侧应用储能逆变器总出货量的57.2%,公司约占6.4%的市场份额。

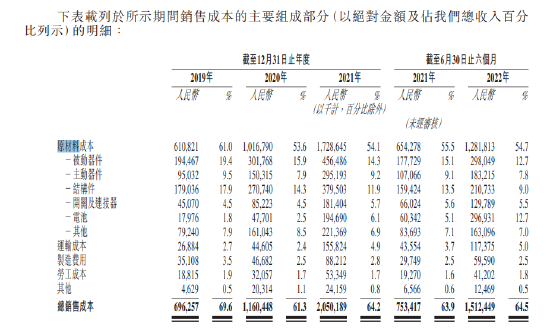

其次,原材料供应问题。根据招股书,从2019年的61%下降到2020年的53.6%之后,原材料成本在不断攀升,2022年前6月公司原材料成本已经升至54.7%,对应的带来的公司毛利率在2021年和2022年中期有所下滑。

此外,公司原材料供应问题引发关注,在2022年疫情爆发期间,Growatt在原材料的达标率及供应方面遭遇若干中断,产品履约率也有所下降。大家都知道,原材料价格波动较大,容易受宏观经济以及供求情况影响。

根据招股书,Growatt依赖有限数量的供货商供应用于生产产品的若干关键零部件及原材料,这使公司容易受到质量问题、短缺及价格变动的影响。该等关键零部件包括但不限于若干半导体及磁性器件,如绝缘栅双极晶体管(或IGBT)模块。

第三,正是因为上文提到了公司面临的原材料供应问题,致使公司不得不保证大量的存货来应对可能面临的突发问题。根据招股书,2019年至2021年,公司存货分别为2.47亿、4.79亿以及11.46亿,2022年中期进一步激增至19.75亿元,三年多激增了7倍。随着而来的是公司存货周转时间越来越长,对应的存货周转天数分别为120天、114天、145天及188天。

第四,由于上下游较差的议价能力,Growatt存在大量的货款收不回来,且预付款陡增。根据招股书,截至2019年、2020年及2021年12月31日以 及2022年6月30日,公司分别录得贸易应收款项及应收票据人民币2.11亿元、2.77亿元、7.12亿元及7.17亿元。同期,公司分别计提减值损失1006万、1910万、810万以及50万元。

与此同时,公司预付款项持续增加,截至2019年、2020年、2021年12月31日及2022年6月30日,公司预付款、按金及其他应收款项分别为5400万元、1.79亿元、人民币4.32亿及6.87亿元,三年多时时间飙升逾10倍。

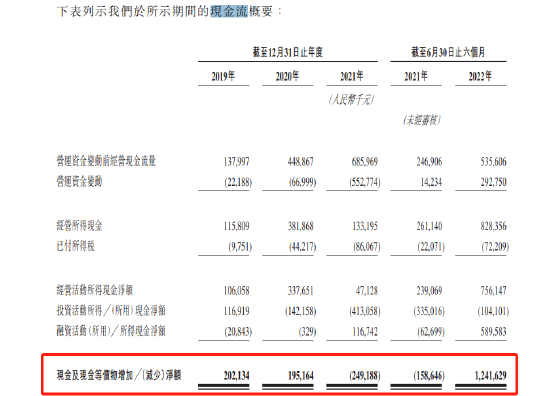

最后,公司现金流状况不稳定。招股书披露,2019年-2021年,古瑞瓦特经营活动产生的现金流量净额分别为1.06亿元、3.38亿元、4712.8万元。2021年,古瑞瓦特现金及现金等价物减少净额为2.5亿元,2022年再度转增为12.4亿元。

上市前股权高度集中,IDG突发入股豪掷9个亿

根据招股书,Growatt实行同股不同权,每B类股有10票投票权,公司创始人丁永强拥有所有B类股。截至报告期,丁永强为公司控股股东,持有公司股权63.09%。上市前,公司公众持股只有0.01%,股权高度集中。

Sunwave Capital Co.,LTD以及HKEMT International Capital Co.,LTD是员工持股平台,分别持股6.67%和6.46%,共计持股11.13%。

IDG合计持股6.52%,于2022年6月6日,通过IDG资本的投资平台,Bateson Group及Best Select分别认购公司A系列优先股,总代价分别为4亿元、5亿元,分别持股2.9%、3.62%。这意味着,IDG资本在公司上市前共计投资9亿,每股成本10.095元,对应公司市值138亿元。

按公司2021年净利润5.73亿计算,公司市盈率24.08倍。对标A股公司阳光电源、锦朗科技动辄80倍的PE,古瑞瓦特估值并不算高,议价能力差、原材料供应存隐忧,兼具光伏与储能概念的古瑞瓦特,能捕获港股投资者的心吗?