出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

近日,标准普尔在维持合生创展集团有限公司(以下简称“合生创展”)长期发行人信用评级为“B”的同时,将评级展望从稳定下调至负面。

在一众房企陆续结束与国际三大评级机构的合作后,近期市场关于房企“发行人信用评级”被下调的消息明显减少。而合生创展并没有向标普要求撤销其信用评级,一定程度上说明其“勇气可嘉”,但这也阻挡不了标普对其发行人信用表示担忧。而这背后的原因,与绝大多数房企一样近两年面临的困难一样,就是销售和偿债。

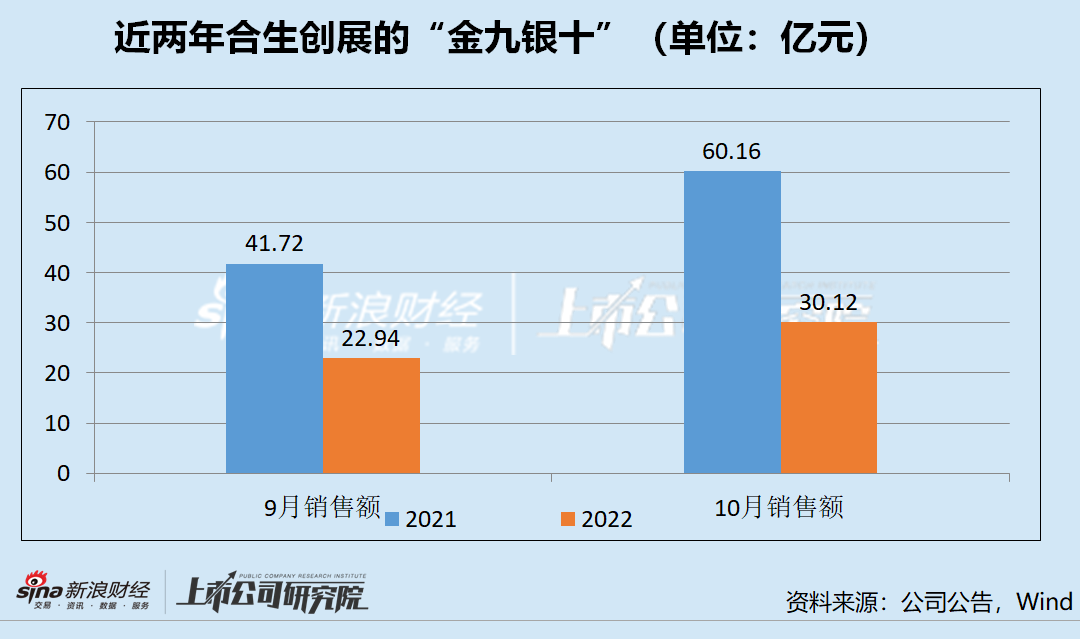

“金九银十”销售分别下滑45%、52%

今年上半年,尽管行业延续调整,但合生创展在平均售价下降36.6%的情况下,上半年全口径总合约销售金额为约168.60亿元,同比仅下降约22.72%。其中6月销售合约销售34.02亿元,同比增长10.76%,成为极少数6月还能录得销售额正增长的房企(包括国资房企在内),表现相对强势。

但事情在本应是旺季的“金九银十”出现了变化。

克而瑞数据显示,百强房企1-10月销售操盘金额的同比降幅仍保持在44%的较高水平,但9、10月已是年内表现最好的,有边际企稳迹象。而合生创展公告显示,其今年前10个月的合同销售额为262亿元,同比下降了27.9%,较百强房企同期降幅相对更有韧性。但在9月和10月,合生创展集团的合同销售额同比降幅分别扩大至45%和52%,大幅超过百强房企平均25%、28%的降幅水平。

更值得关注的是,自2018年以来,合生创展的销售均价从11547元/平米,持续提升至2021年的38494元/平米,而今年前十个月的平均销售价格为23971元/平米,较去年同期的36355元/平米下滑高达34%。

可即使如此,也未能挽救合生创展的销售。鉴于销售展望疲软,标普将合生创展的评级展望调整为负面,认为销售减少将对其本已紧张的流动性造成压力。此外,随着销售额和利润率的下降,合生创展集团的杠杆率也反而可能上升,这或是标普负面展望的另一原因。

如果后续销售持续疲软,基于上述逻辑的标普或将再度调低合生创展的评级和展望,届时不排除其也将与标普“合平分手”的可能。

房价预期趋冷 庞大土储价值打折

在合生创展历年业绩中,广受诟病的是其销售和业绩增长缓慢,年销售面积一直在百万平米徘徊。

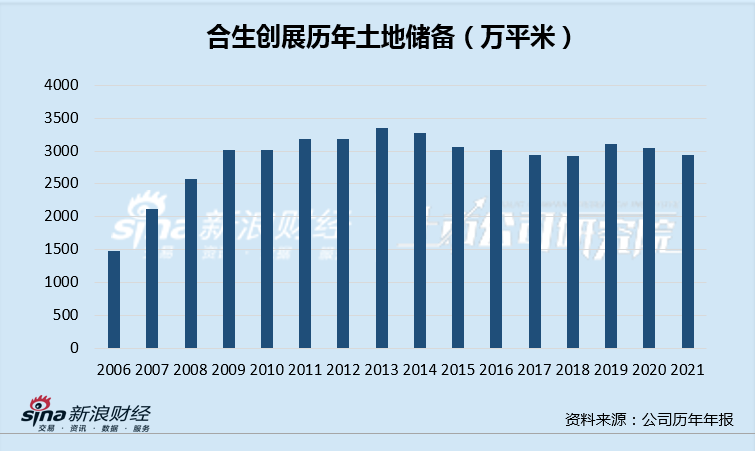

梳理公司多年土储数据发现,在当初还被称为华南五虎之一的2006年,合生创展的销售面积就已经有107万平米,但全年新增390万平米土储,截止当年年底土储就达到1480万平米。高拿地力度一直维持到2009年,土储触达3000万平米大关,即使放在现在也处于行业头部。可即便拥有巨幅土地,合生创展却依然不紧不慢,少量销售、少量新增补储,以至于土储一直维持在这一水平多达13年之久。

不同于其他房企的是,合生创展账面的土地储备,如果按照每年销售一百万平米,则可满足多达30年的销售需求,土储规模和周转能力实不匹配。

在以往预售制时代“捂盘待涨”的逻辑下,早年间以便宜价格拿的宗地,随着时间推移和市场均价的上涨,其所蕴含的内在价值就越高,合生创展无疑就是这一典型。但在地产行业全面回归制造业常态的新时期,房价上涨的预期趋弱,所囤土地的价值将随着时间的推移因融资成本、宗地是有权限减少而打折。

由于合生创展即将在广州和上海推出的两个可贡献700亿港币货值的大型项目,但上海和广州的商品房成较量较往年下滑明显,且供应量却为近年来的高位,将对合生创展未来一两年销售成绩及利润形成较大影响。

实际上,合生创展的利润率在近几年已经出现了较大程度的下滑。2015-2021年,毛利率从24.62%一路提升至63.52%,但2021年、2022上半年分别下滑至42.77%、23.27%的水平,并创下上市以来新低毛利率水平。

账面土储内在价值逻辑遭遇挑战,合生创展也被南向资金抛弃,持股占自由流通股份降至6.08%,占总股份仅1.91%。

短期流动性紧张 需加快去化

截止今年中,合生创展账面“可供出售之物业”及“发展中物业”之和达到1014亿元,基本与公司近900亿元的有息负债相当。

可以说,庞大的土地储备沉没了相当的有息负债。面对地产行业的不确定性,合生创展理应加快降杠杆、快去化的节奏,否则如果销售进一步下滑,恐面临流动性危机。

截至2022年6月,合生创展的短期债务约为300亿港元,而预计可用现金(不包括监管账户的现金)约为170亿港元。这导致现金/短期债务的覆盖率为56%,还踩着一条红线,存在较大资金缺口。在一个月销售仅30亿元的情况下,合生创展资金无疑会非常紧张的。

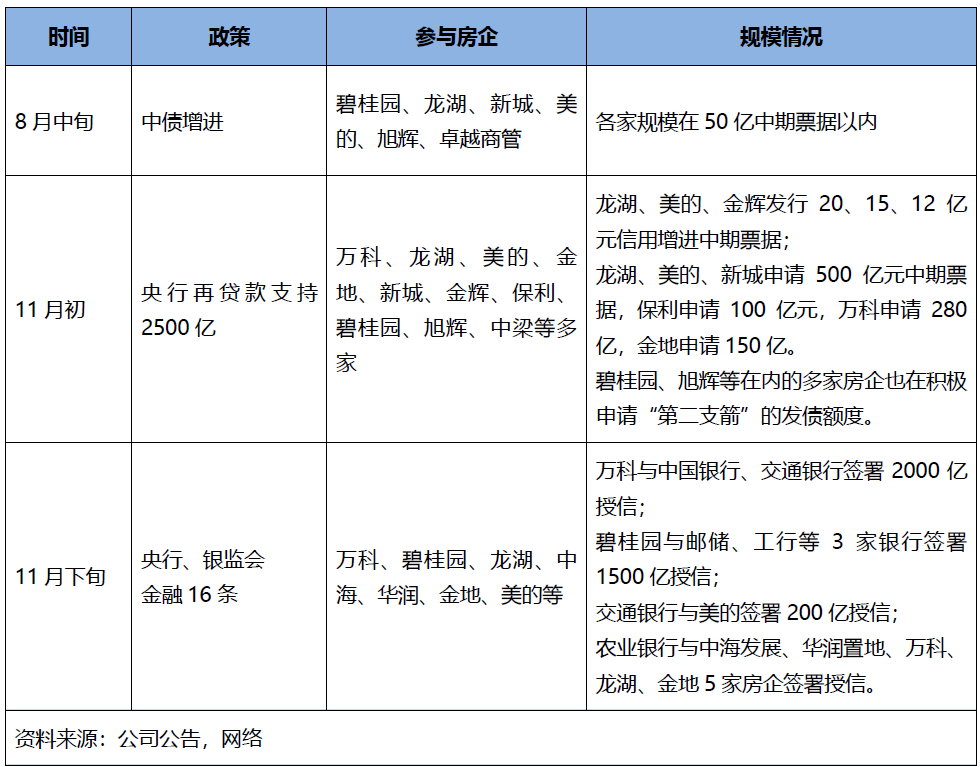

此外,截止年中,合生创展的所有债务中有76%是银行贷款,可见其非常依赖银行这一间接融资渠道。但目前为止,合生创展不仅不是优质示范民营房企,也未有“第二支箭”的动作,在“金融十六条”背景下也仅与建设银行签署授信协议的消息,这与碧桂园、龙湖、万科等均已多家银行签署多家银行授信千亿级别有着巨大差距。

合生创展面临额流动性紧张难题,还需要自己来解决,正如公司上半年持续以自持物业用来作为抵押,发行ABS(资产支持证券)进行融资。标普报告显示,截止2021年底合生创展剩余可抵押资产约180亿港元,若加上今年受理的成都合生汇广场、北京合生财富广场、合生商业物业等资产,剩余可供其用来融资的资产或已不多。

所谓成也萧何败萧何,摆在合生创展面前的问题是,如何在行业前景不明朗、销售持续萎靡的情况下,要尽快去化掉账面庞大的土地储备。而从9、10月份的成绩来看,合生创展表现的是令人失望的,这也是公司股价在2020年初大幅走牛后,有回到原点的原因。