证监会再出“新招”规范分红

时间:2023-09-19 05:00 | 栏目:头条 | 点击:727次

获得合理范围内的更高分红,是投资者的共同心愿。9月18日,21世纪经济报道记者获悉,证监会拟就健全上市公司常态化分红机制推出系列措施。

近期,证监会已出台并落地分红与减持“挂钩”政策,上市公司最近三年未进行现金分红,或累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持本公司股份。据证监会有关部门负责人介绍,拟进一步对不分红或分红少的公司加强制度约束督促分红,推动优化分红方式和节奏,让分红好的公司得到更多激励,同时也加强对超出能力分红企业的约束等。

值得注意的是,A股公司分红金额和家数占比均位居全球前列。数据显示,近五年,A股上市公司分红金额逐年增长,累计分红8.2万亿元,分红金额已超过当年融资额。2022年,我国境内市场共有3291家沪深上市公司进行了现金分红,占2022年末上市公司总数的67.1%,全年现金分红总额达到2.06万亿元人民币,其中归属于A股股东的分红金额1.62万亿元。国际比较来看,境内市场分红上市公司数量在全球主要证券市场中位居第一,现金分红总额位列全球第二,分红家数占比位列全球第二。此外,有163家上市公司公布2023年半年报现金分红预案,预计分红2030.1亿元。

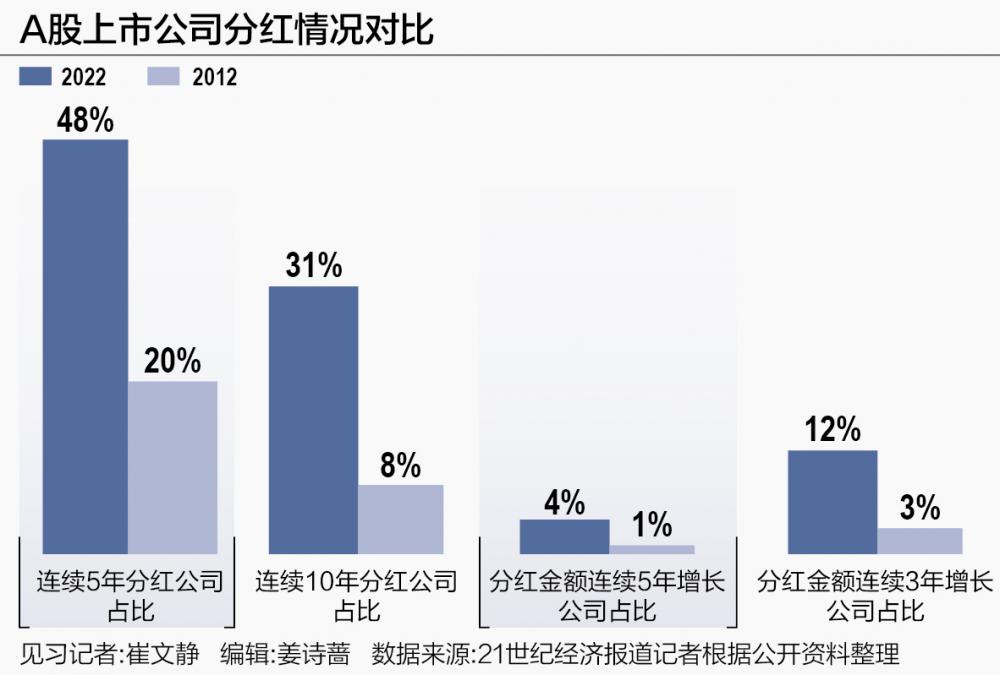

近年来,我国上市公司分红持续性、增长性不断改善。数据显示,截至2022年,连续5年分红的公司占比从十年前的20%提升至48%,连续10年分红的公司占比由8%提升至31%;412家上市公司分红金额连续3年增长,占比由十年前的3%增长至12%,连续5年增长的公司占比由1%增长至4%。

股息率与股利支付率同样呈波动上升趋势。股息率分布区间从2010年前的0.5%-1.5%逐步提升至目前的1.5%-2%。2022年,我国境内市场平均股利支付率为32.5%,平均股息率1.97%,在全球主要市场处于中上游水平。

哪些板块和行业分红更高?

业内人士认为,分红特征总体与企业发展阶段相适应。

板块方面,主板公司股利支付率最高,达33%左右,高出科创板、创业板8个百分点。

行业方面,业绩稳定、投资需求少的行业分红比例往往更高。从平均股利支付率来看,能源、主要消费、公用事业分红比例位居前三,分别高达50%、48%和45%,此类行业上市公司新增投资需求偏低、现金流较为稳定,因此平均股利支付水平较高。

与之相反,房地产、工业、信息技术行业投资需求较大,平均股利支付率也较低,分别为28%、26%和25%。

与此同时,A股初创期、成长期企业分红水平低于成熟期企业。民企由于融资能力相对偏弱,储蓄和防守意愿较强,分红水平略低于国企。

“上市公司分红需要综合考虑盈利、现金流、债务、成长阶段、发展目标等多种因素,不同类型的股东对现金分红的态度和诉求不完全一致,需平衡公司与股东、大股东与小股东的利益。”受访专家认为。

在该专家看来,公司能否分红、分红多少主要受三方面因素影响:一是公司当年及过去开展经营积累的未分配利润;二是当下所拥有的现金;三是留存的收益能否满足公司未来发展需求。

分红比例需要根据企业盈利能力、所处发展阶段、未来发展需求等综合确定。业内人士介绍,公司是否分红、分红多少,不一定与当年盈利挂钩,部分公司个别年度分红比例虽然偏高,但仍有其合理性,对此要全面分析、准确看待。

一方面,有的公司盈利和现金流稳定,且投资需求不大,因此保持较高的股利支付率。另一方面,有的公司在利润下滑或亏损情况下依然会保持分红金额不变,通过持续分红稳定投资者预期,会导致股利支付率在个别年份偏高。与此同时,有的公司为减少冗余资金,会基于累积未分配利润实施特别分红。

受访专家认为,当然也不排除可能存在大股东不顾企业未来发展需要而任意分红、掏空公司的行为,对此要加强监管,但这应是极少数的。判断分红是否合理,需要从三个维度出发:首先要看利润是否真实,是否存在造假;其次,要看现金从哪儿来,是否属于借钱分红;最后,还要结合大股东分红动机综合判断。不能将高比例分红就等同于超出能力分红。

“因此,我们需要全面准确看待高比例分红。一方面,要识别基于假利润实施的牺牲上市公司利益的分红;另一方面,欢迎基于企业真实盈利水平与发展需要、切实回报投资者的高比例分红。”有业内人士表示。

近期,证监会拟对《上市公司监管指引第3号——上市公司现金分红》(以下简称《分红指引》)《上市公司章程指引》(以下简称《章程指引》)等一系列规则进行修改,在前期已出台分红与减持“挂钩政策”的基础上,继续完善优化现金分红监管制度,强化信息披露监管,便捷优化中期分红程序,更好发挥投资端拉动作用,持续增强投资者获得感。

据证监会有关部门负责人介绍,此次政策调整将从四方面出发:

首先,对不分红或分红少的公司加强制度约束督促分红。一是强化信息披露监管。对于主板上市公司分红未达到一定比例的,要求披露解释原因。二是对财务性投资较多的公司强化披露要求,督促公司提高资产使用效率,更好专注主业和回报投资者。三是强化问询和监管约谈。加强监管问询,帮助投资者对分红信息更好作出判断,通过约谈等方式督促加大分红力度。

其次,推动进一步优化分红方式和节奏。此方面具体措施可以概括为两点:第一,简化中期分红程序,便利公司进一步提升分红频次,让投资者更好规划资金安排。第二,指导公司制定稳定增长的分红政策。推动公司修订章程条款,提升分红政策可操作性;引导公司探索稳定增长的股利分配政策,以更稳定的分红回报投资者。

再者,让分红好的公司得到更多奖励,“尝到甜头”。一方面,给分红好的公司更多“荣誉”。交易所将研究在信息披露评价中,向高分红公司进一步倾斜;上市公司协会将研究优化上市公司分红榜单编制方式并加大宣传力度,引导公司树立正确价值导向。另一方面,推动开发更多有影响的红利指数产品;鼓励基金公司发行红利基金产品,引导市场资金提升对上市公司现金分红的偏好。

此外,加强对超出能力分红企业的约束。超出能力进行分红在A股虽然不是突出问题,但证监会仍将高度关注,多措并举加强防范。一是努力确保公司业绩真实,分红基础扎实,切实防止上市公司财务造假并融资分红的行为。二是对于资产负债率偏高且经营现金流不足,但持续高比例分红的上市公司,要求详细披露分红方案合理性及对公司生产经营的影响。